-

- 公司:

- 广州非融资担保公司

-

- 联系:

- 李经理

-

- 手机:

-

15689581997

-

- 地址:

- 广东省广州市天河区

- 外贸人员、财务、银行在信用证审核中分别承担什么角色?0阅读 2025-06-14 16:49:26

- 如何地审核信用证以降低风险?0阅读 2025-06-14 16:47:21

- 国际贸易中信用证有哪些风险?如何防范?0阅读 2025-06-14 16:46:30

- 信用证与其他支付方式的对比0阅读 2025-06-14 16:45:13

- 使用信用证的注意事项0阅读 2025-06-14 16:45:01

广州海珠区国内贸易信用证,价格实惠,一站式服务

2025-07-01 04:00:01 432次浏览

价 格:面议

信用证是一种由开证行发出的证明买方拥有购买货物或服务的权利的文件,它是国际贸易中常用的信用凭证,也是国际贸易中受信赖的信用工具。本文将介绍信用证的概念、用途及其优缺点。

1、 什么是信用证

2、 信用证的用途

3、 信用证的优点

4、 信用证的缺点

1、什么是信用证

信用证是一种由开证行发出的证明买方拥有购买货物或服务的权利的文件,它是国际贸易中常用的信用凭证,也是国际贸易中受信赖的信用工具。信用证的主要作用是确保卖方收到付款,买方可以地收到货物。信用证是由开证行根据双方协议签发的,通常是买方的银行,买方必须按照协议支付货款,卖方方可收到货款。

确认信用证形式

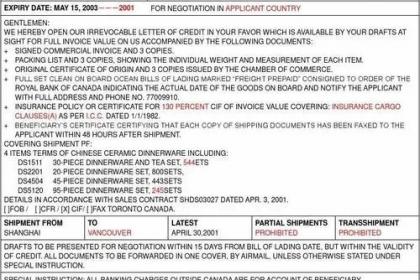

推荐采用不可撤销即期信用证(irrevocable L/C at sight)。即期信用证意味着在单据符合要求后,开证行会立即付款。同时,不可撤销信用证确保在有效期内无法被开证行单方面修改或撤销。

信用证项目

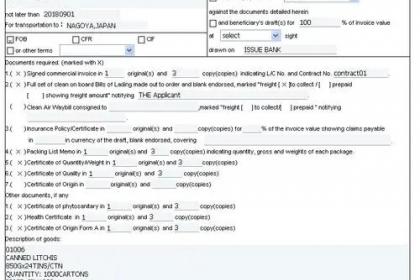

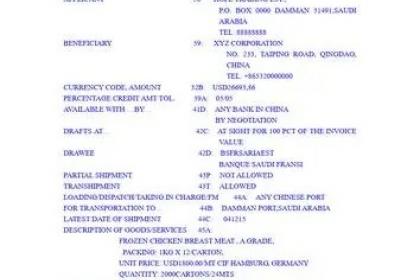

一.信用证名称、形式、号码、开证日期、受益人、开证申请人、信用证金额、有效期限。

二.汇票中的出票人、付款人、汇票期限、出票条款。

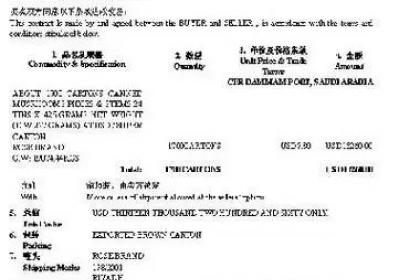

三.货运单据中的商业发票、提单、其它单据。

四.货物描述中的货名、数量、单价。

五.运输条款中的装货港、卸货港或目的地、装运期限、可否分批装运、可否转运。

六.保兑、保付条款。

七.开证行对议付行的指示条款、议付金额背书条款、索汇方法、寄单方法。

对开信用证:双方互为进口方和出口方,互为对开信用证的申请人和受益人。为实现双方货款之间的平衡,采用互相开立信用证的办法,把出口和进口联系起来。张信用证的受益人就是第二张信用证(也称回头证)的开证申请人;张信用证的开证申请人就是回头证的受益人。张信用证的通知行,常常就是回头证的开证行,两证的金额约略相等。

-

信用证的用途信用证用于国际贸易,主要用于国际买卖双方在进行贸易时的货款支付。信用证是买方向卖方支付货款的有效凭证,可以保证卖方收到付款,买方可以安全地收到货物。信用证还可以用于国际投资,国际投资者可以通过信用证来获得资金和财产的保护。信用证23-09-22 19:51:01

信用证的用途信用证用于国际贸易,主要用于国际买卖双方在进行贸易时的货款支付。信用证是买方向卖方支付货款的有效凭证,可以保证卖方收到付款,买方可以安全地收到货物。信用证还可以用于国际投资,国际投资者可以通过信用证来获得资金和财产的保护。信用证23-09-22 19:51:01 -

广州非融资担保公司主要服务于广州区域及全国区域内的建筑施工企业,银行保函免保证金、当天出函、价格优惠,为企业实实在在解决资金压力。只要您主动联系,我敢保证咱们可以成为朋友,买卖不成,仁义在,多个朋友多个选择,期待与您合作!广州非融资担保公司24-06-01 00:06:01

广州非融资担保公司主要服务于广州区域及全国区域内的建筑施工企业,银行保函免保证金、当天出函、价格优惠,为企业实实在在解决资金压力。只要您主动联系,我敢保证咱们可以成为朋友,买卖不成,仁义在,多个朋友多个选择,期待与您合作!广州非融资担保公司24-06-01 00:06:01 -

信用证方式有三个特点:一是信用证不依附于买卖合同,银行在审单时强调的是信用证与基础贸易相分离的书面形式上的认证。二是信用证是凭单付款,不以货物为准。只要单据相符,开证行就应无条件付款。三是信用证是一种银行信用,它是银行的一种担保文件。信用证24-11-09 21:21:01

信用证方式有三个特点:一是信用证不依附于买卖合同,银行在审单时强调的是信用证与基础贸易相分离的书面形式上的认证。二是信用证是凭单付款,不以货物为准。只要单据相符,开证行就应无条件付款。三是信用证是一种银行信用,它是银行的一种担保文件。信用证24-11-09 21:21:01 -

审核开证行资信:收到信用证后,首先要通过通知行或其他可靠渠道,了解开证行的资信状况、经营规模、历史信誉等。对于资信不佳或来自政治、经济不稳定地区的开证行,可要求进口商更换开证行或增加保兑行。审查信用证条款:仔细审核信用证的各项条款,确保其与25-03-07 18:54:01

审核开证行资信:收到信用证后,首先要通过通知行或其他可靠渠道,了解开证行的资信状况、经营规模、历史信誉等。对于资信不佳或来自政治、经济不稳定地区的开证行,可要求进口商更换开证行或增加保兑行。审查信用证条款:仔细审核信用证的各项条款,确保其与25-03-07 18:54:01 -

依证作用来分:(1)循环信用证(Revolving L/C)指信用证被全部或部分使用后,其金额又恢复到原金额,可再次使用,直至达到规定的次数或规定的总金额为止。它通常在分批均匀交货情况下使用。在按金额循环的信用证条件下,恢复到原金额的具体做23-08-07 08:54:01

依证作用来分:(1)循环信用证(Revolving L/C)指信用证被全部或部分使用后,其金额又恢复到原金额,可再次使用,直至达到规定的次数或规定的总金额为止。它通常在分批均匀交货情况下使用。在按金额循环的信用证条件下,恢复到原金额的具体做23-08-07 08:54:01 -

信用证的3个明显特点自足文件:信用证独立于买卖合同存在,银行在审核单据时,注重的是信用证本身,而不受合同的制约。这种独立性确保了付款过程的独立性和安全性。纯单据业务:信用证采用凭单付款的方式,即只要单据相符,开证行就应该无条件付款,而不考虑23-09-22 14:09:01

信用证的3个明显特点自足文件:信用证独立于买卖合同存在,银行在审核单据时,注重的是信用证本身,而不受合同的制约。这种独立性确保了付款过程的独立性和安全性。纯单据业务:信用证采用凭单付款的方式,即只要单据相符,开证行就应该无条件付款,而不考虑23-09-22 14:09:01 -

在外贸交易里,如果你只做一种收款方式,那跟客户谈判的时候就会失去一些优势。因为客户在你这里没得选择,他可能就会去找另外一个更多选择的供应商;而且,不同的付款方式对于公司的财务和风险管理至关重要。对于2B大额外贸交易,以下是几种常用的收款方式23-09-22 19:24:01

在外贸交易里,如果你只做一种收款方式,那跟客户谈判的时候就会失去一些优势。因为客户在你这里没得选择,他可能就会去找另外一个更多选择的供应商;而且,不同的付款方式对于公司的财务和风险管理至关重要。对于2B大额外贸交易,以下是几种常用的收款方式23-09-22 19:24:01 -

其他类型的信用证除了不可撤销即期信用证外,还存在其他类型的信用证,如可转开信用证、预支信用证、打包信用证等。如果对这些信用证类型不太了解,建议咨询自己的收款银行,以确保操作无误。对于信用证中的“软条款”。出口商能办到的要尽早处理,不能办到的23-09-22 16:09:01

其他类型的信用证除了不可撤销即期信用证外,还存在其他类型的信用证,如可转开信用证、预支信用证、打包信用证等。如果对这些信用证类型不太了解,建议咨询自己的收款银行,以确保操作无误。对于信用证中的“软条款”。出口商能办到的要尽早处理,不能办到的23-09-22 16:09:01 -

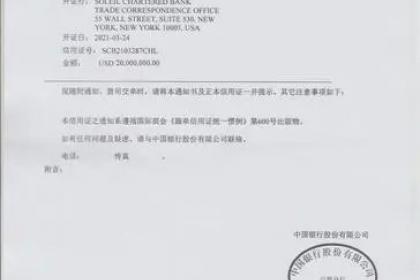

开证行指接受开证申请人的委托开立信用证的银行,它承担保证付款的责任。义务:正确、及时开证;承担性付款责任权利:收取手续费和押金;拒绝受益人或议付行的不符单据;付款后如开证申请人无力付款赎单时可处理单、货;货不足款可向开证申请人追索余额。通知23-09-22 12:51:01

开证行指接受开证申请人的委托开立信用证的银行,它承担保证付款的责任。义务:正确、及时开证;承担性付款责任权利:收取手续费和押金;拒绝受益人或议付行的不符单据;付款后如开证申请人无力付款赎单时可处理单、货;货不足款可向开证申请人追索余额。通知23-09-22 12:51:01 -

以有无另一银行加以保证兑付为依据,可以分为:①保兑信用证(Confirmed L/C)。指开证行开出的信用证,由另一银行保证对符合信用证条款规定的单据履行付款义务。对信用证加以保兑的银行,称为保兑行。②不保兑信用证(Unconfirmed23-09-22 19:30:01

以有无另一银行加以保证兑付为依据,可以分为:①保兑信用证(Confirmed L/C)。指开证行开出的信用证,由另一银行保证对符合信用证条款规定的单据履行付款义务。对信用证加以保兑的银行,称为保兑行。②不保兑信用证(Unconfirmed23-09-22 19:30:01 -

(3)以有无另一银行加以保证兑付为依据,可以分为:①保兑信用证(Confirmed L/C)。指开证行开出的信用证,由另一银行保证对符合信用证条款规定的单据履行付款义务。对信用证加以保兑的银行,称为保兑行。②不保兑信用证(Unconfirm23-08-07 14:39:01

(3)以有无另一银行加以保证兑付为依据,可以分为:①保兑信用证(Confirmed L/C)。指开证行开出的信用证,由另一银行保证对符合信用证条款规定的单据履行付款义务。对信用证加以保兑的银行,称为保兑行。②不保兑信用证(Unconfirm23-08-07 14:39:01 -

信用证的用途信用证用于国际贸易,主要用于国际买卖双方在进行贸易时的货款支付。信用证是买方向卖方支付货款的有效凭证,可以保证卖方收到付款,买方可以安全地收到货物。信用证还可以用于国际投资,国际投资者可以通过信用证来获得资金和财产的保护。信用证23-09-22 18:42:02

信用证的用途信用证用于国际贸易,主要用于国际买卖双方在进行贸易时的货款支付。信用证是买方向卖方支付货款的有效凭证,可以保证卖方收到付款,买方可以安全地收到货物。信用证还可以用于国际投资,国际投资者可以通过信用证来获得资金和财产的保护。信用证23-09-22 18:42:02 -

以开证行所负的责任为标准可以分为:①不可撤销信用证(Irrevocable L/C)。指信用证一经开出,在有效期内,未经受益人及有关当事人的同意,开证行不能片面修改和撤销,只要受益人提供的单据符合信用证规定,开证行必须履行付款义务。②可撤销23-09-22 15:09:01

以开证行所负的责任为标准可以分为:①不可撤销信用证(Irrevocable L/C)。指信用证一经开出,在有效期内,未经受益人及有关当事人的同意,开证行不能片面修改和撤销,只要受益人提供的单据符合信用证规定,开证行必须履行付款义务。②可撤销23-09-22 15:09:01 -

其他类型的信用证除了不可撤销即期信用证外,还存在其他类型的信用证,如可转开信用证、预支信用证、打包信用证等。如果对这些信用证类型不太了解,建议咨询自己的收款银行,以确保操作无误。加强制单水平,按照信用证要求制单,出口时,切记保证单证一致。23-09-22 13:00:01

其他类型的信用证除了不可撤销即期信用证外,还存在其他类型的信用证,如可转开信用证、预支信用证、打包信用证等。如果对这些信用证类型不太了解,建议咨询自己的收款银行,以确保操作无误。加强制单水平,按照信用证要求制单,出口时,切记保证单证一致。23-09-22 13:00:01 -

确认信用证副本在确认双方接受信用证作为结算方式后,建议客户提前提供信用证草本以供审核。注意以下几点:仔细核对条款:检查信用证内的每一条款是否与订单合同一致,注意是否有可能导致拒付的隐含条款。保证文件合规:检查文件要求是否符合实际可办理情况,23-09-22 09:03:01

确认信用证副本在确认双方接受信用证作为结算方式后,建议客户提前提供信用证草本以供审核。注意以下几点:仔细核对条款:检查信用证内的每一条款是否与订单合同一致,注意是否有可能导致拒付的隐含条款。保证文件合规:检查文件要求是否符合实际可办理情况,23-09-22 09:03:01 -

备用信用证(Standby credit) 又称商业票据信用证(Commercial paper credit)、担保信用证。指开证行根 据开证申请人的请求对受益人开立的承诺承担某项义务的凭证。即开证行保证在开证申请人未能履行其义务时,受益23-09-22 21:45:01

备用信用证(Standby credit) 又称商业票据信用证(Commercial paper credit)、担保信用证。指开证行根 据开证申请人的请求对受益人开立的承诺承担某项义务的凭证。即开证行保证在开证申请人未能履行其义务时,受益23-09-22 21:45:01 -

信用证支付的一般程序是:(1)进出口双方当事人应在买卖合同中,明确规定采用信用证方式付款。(2)进口人向其所在地银行提出开证申请,填具开证申请书,并交纳一定的开证押金或提供其它保证,请银行(开证银行)向出口人开出信用证。(3)开证银行按申请23-09-22 11:51:02

信用证支付的一般程序是:(1)进出口双方当事人应在买卖合同中,明确规定采用信用证方式付款。(2)进口人向其所在地银行提出开证申请,填具开证申请书,并交纳一定的开证押金或提供其它保证,请银行(开证银行)向出口人开出信用证。(3)开证银行按申请23-09-22 11:51:02 -

信用证,是指银行根据进口人(买方)的请求,开给出口人(卖方)的一种保证承担支付货款责任的书面凭证。在信用证内,银行授权出口人在符合信用证所规定的条件下,以该行或其指定的银行为付款人,开具不得超过规定金额的汇票,并按规定随附装运单据,按期在指23-09-22 09:21:01

信用证,是指银行根据进口人(买方)的请求,开给出口人(卖方)的一种保证承担支付货款责任的书面凭证。在信用证内,银行授权出口人在符合信用证所规定的条件下,以该行或其指定的银行为付款人,开具不得超过规定金额的汇票,并按规定随附装运单据,按期在指23-09-22 09:21:01 -

开证银行可以在接受请求后开证,也可以主动开证。几乎所有的信用证都是银行根据开证申请人的请求而开立的,但银行也可以自己的名义主动开证。银行自己主动开证,由此产生的信用证仍构成开证行的同样承诺,受益人所享受的信用证项下的权利不受影响。远期信用证24-05-31 20:36:01

开证银行可以在接受请求后开证,也可以主动开证。几乎所有的信用证都是银行根据开证申请人的请求而开立的,但银行也可以自己的名义主动开证。银行自己主动开证,由此产生的信用证仍构成开证行的同样承诺,受益人所享受的信用证项下的权利不受影响。远期信用证24-05-31 20:36:01 -

根据受益人对信用证的权利可否转让,可分为: ①可转让信用证(Transferable L/C)。指信用证的受益人(受益人)可以要求授权付款、承担延期付款责任,承兑或议付的银行(统称“转让行”),或当信用证是自由议付时,可以要求信用证中特别授23-09-22 23:03:01

根据受益人对信用证的权利可否转让,可分为: ①可转让信用证(Transferable L/C)。指信用证的受益人(受益人)可以要求授权付款、承担延期付款责任,承兑或议付的银行(统称“转让行”),或当信用证是自由议付时,可以要求信用证中特别授23-09-22 23:03:01